読書から学ぶシリーズ第五弾。

「本当の自由を手に入れる お金の大学/両@リベ大学長」から、前回の「お金を稼ぐ編」に続き今回は、「お金を増やす編」について学んでいきます。

目次より該当箇所へ飛ぶことが可能です。

~読書から学ぶ~

「増やす力」=働かなくても収入が入り続ける「資産所得」を増やす力。

「お金のなる木」が経済的自由へのカギ

投資を始める前の準備

生活防衛資金を確保しよう

「生活防衛資金」は、病気・事故・トラブル等、日常生活において一時的にお金が必要な時に生活を維持するための資金のこと。

具体的な基準として、

・「会社員」は生活費6か月分

・「フリーランス」は生活費1年分

会社員は手厚い制度が多い「健康保険」の「傷病手当金」や「雇用保険」の「失業給付金」などがあるためフリーランスの人に比べて生活防衛資金は少なくて済みます。

ここで以下のようなことが大切になります。

①(毎月の収入)-(生活費)=(生活防衛資金)[貯蓄]

②(生活防衛資金)基準額を超えて残ったお金=(余剰資金)

③(余剰資金)=(投資資金)+(生活を豊かにする浪費)

騙されない為に相場を知ろう

ポンジ・スキームに要注意!

チャールズ・ポンジが考えた詐欺手法のこと。詐欺手法として有効すぎるのでいまだに世界中で利用されている。

以下のような手口になります。

①良い投資の儲け話があると出資者を募る。

②出資者からもらった資金から宣言通りの高配当金を出す。

③出資者は確かに宣言通りの高配当金を受け取ったことでより多くの出資額を出す。

④出資額が最高潮になったところで逃亡する。

※そもそも投資すら行っていないただの詐欺ですが、最初のうちは確実にお金がもらえるので中々気づきにくい為、引っかかる人が多くなっています。

投資商品の種類と特徴を知ろう

抑えておくべき投資商品は5つ!

①株式

株式会社が個人やほかの企業から資金を調達する為に発行する「証券」のこと。日本・アメリカ・ヨーロッパなどの先進国にある企業の株式は「先進国株式」、ブラジル・インドなどの新興国にある企業の株式は「新興国株式」と呼ばれる。

【特徴】

・一般的にハイリスク・ハイリターン

・長期的な期待利回りは、年利3.9%~7.5%

(先進国株式は低利回り、新興国株式は高利回り)

・値下がりリスク、倒産リスク、為替リスク有り

・インフレに強い(=お金の価値が下がったとしても株式として持っている資産には影響がない)

②債券

国や地方公共団体、企業などが資金調達のために発行する「借用書」みたいなもの。=「債券を買った先にお金を貸す」ということ。国が発行する「国際」、会社が発行する「社債」、地方公共団体が発行する「地方債」がある。

【特徴】

・一般的にローリスク・ローリターン

・長期的な期待利回りは年利0.3%~4.2%

(高信用度の債権=低利回り、低信用度の債権=高利回り)

・値下がり、債券不履行(お金を返してくれない)、為替リスクなどがある。

③不動産

家賃収入や物件の値上がりで利益を得られる可能性がある。

現物の不動産に直接投資することもできるし、不動産に投資している「ファンド」に投資することもできる「住居」「宿泊施設」「テナント(倉庫・駐車場・商業ビル)」「太陽光発電」の4種類がある。

・一般的にミドルリスク・ミドルリターン

・空室、値下がり、災害等のリスクがある。

・インフレに強い

④コモディティ(商品)

原油などの「エネルギー」、金、プラチナなどの「貴金属」、トウモロコシ・大豆などの「穀物」のこと。値上がりによる利益を期待できる。

【特徴】

・安全資産と呼ばれがちだが、意外とハイリスク資産

・長期的な期待利回りは年利1.3%

・値下がり、為替、保管リスクがある

・不況時に値上がり傾向がある。

⑤預金

お金を預けることで利益を得る。

【特徴】

・超低金利(年利0.001%)

・インフレに弱い

・外貨預金は高金利だが、為替リスクがある

複利の力を知ろう

長期投資は資産を長く持ち続ける投資方法で、「収益が安定する」「複利の力が活きる」ことが最大の特徴となります。

1.収益が安定する

上の画像からもわかる通り、投資期間が短ければ短いほど得する人もいれば、損する人も多くなります。逆に、投資期間が長くなれば損する人がいなくなるということです。

これは、米国でも日本でも研究で明らかになっている事実です

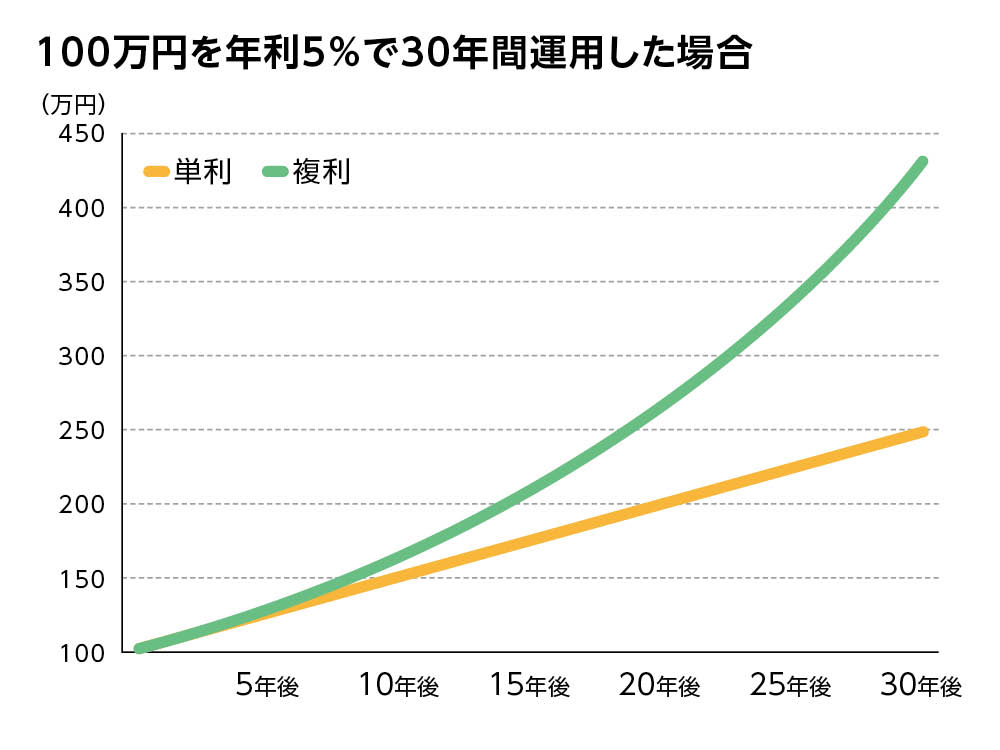

2.複利の力が活きる

「複利」は、アインシュタインに「人類最大の発明」とまで言わせたほどのパワーがあります。

黄色の線=元本にのみ利息が付く「単利」という計算方法。

100万円×0.05(5%)=5万円/年、5万×30(年)=150万円

100万円+150万円=250万円(30年後)

緑の線=元本+利息にさらに利息が付く「複利」という計算方法

100万円×1.05=105万円(1年目)

105万円×1.05=110.25万(2年目)

・・・・約432万円(30年後)

※30年後には180万円も差が出てきます。

もちろん積立投資を行って500万、1000万と元本を増やせば増やすほど絶大なパワーを発揮することが可能です。

インデックスファンドに投資しよう

投資信託(ファンド)

たくさんの投資家から集めたお金を一つの大きな運用資金として専門家が代わりに投資・運用する商品のこと。

※色々な目的・運用方針などに合わせて好きなファンドを選ぶことが出来ます。

投資信託のメリット

・プロに運用を任せられる

・毎日投資信託の情報が公開されるので透明性が高く値動きがわかりやすい

・小額から購入可能(1万円程度から)

・分散投資が出来るので、資産が減少するリスクを抑えられる

投資信託のデメリット

・運用手数料が発生する

ぼったっくりの投資信託には手を出さないように注意する

・元本保証ではない

市場環境によって変動するので、元本保証や高利回りファンドは詐欺の可能性が高い

投資信託には2種類あり「インデックスファンド(指数に連動するファンド)」「アクティブファンド(指数に勝とうとするファンド)」がある。

ここで覚えておくべきが、「インデックスファンドより良い成績を収めるアクティブファンドは2、3割程度しかない」ということです。また、小額分散投資が可能、運用手数料が低コストなのもインデックスファンドの特徴です。

私のような投資初心者ほどインデックス投資がおすすめされる理由は、以上のことが分かっているからなのです。

ドルコスト平均法

ドルコスト平均法

相場に関係なく毎月決まった日に、毎月決まった額を購入していく方法。

基本的に右肩上がりの経済のため、この方法が最も安定した利益を生み出せる分散投資の基本的な考え方。

「ドルコスト平均法」は長期投資であればあるほど実力を発揮し、より確実性の高い利益を生み出せます。また、相場の良し悪しを気にしないので、精神的な面でも楽に運用でき、相場に詳しくない初心者でもきちんと運用が行える最もおすすめな方法です。

投資用口座

投資用口座には主に以下の4種類が挙げられます。

・一般口座・特定口座

・つみたてNISA

・NISA

・iDeCo

~NISAについて~

NISA、つみたてNISAは「小額投資非課税制度」のことで、得た利益に税金がかからなくなるという制度です。

ただし、この二つの口座を併用することは出来ません。「NISA+特定口座」や「つみたてNISA+特定口座」などは同時に持つことが可能です。

| NISA口座の比較表 | NISA | つみたてNISA |

|---|---|---|

| 運用期間 | 5年(最長10年) | 20年 |

| 買い方 | 自由 | つみたて方式 |

| 非課税になる額 | 年間120万円まで | 年間40万円まで |

| 対象商品 | 幅広い商品 | 金融庁が認めた商品 |

初心者にオススメなのはもちろん「つみたてNISA」です。

以下2点の理由が挙げられるからです。

①長期投資に向いている

②金融庁がぼったくり商品をあらかじめ除外してくれている

私自身、投資初心者ですが着実に利益を出すことが出来ています。

是非以下の記事も参考にしてみて下さい。

インデックスファンドの取り崩し戦略

インデックスファンドで増やした資産を使いたい場合は、「ファンドを取り崩して現金化」していきます。

①引退時の資産残高×4%を定額で取り崩し続ける方法

②毎年の資産残高×4%を定率で取り崩し続ける方法

取り崩し率が4%となっているのには理由があります。

3000万円をもって引退し、毎年4%(120万円)を取り崩し続けると30年後には残高が2億4千万円になります。むしろ残高が増えていく結果となるのです。

色々条件等が重なることもありますが、少なくとも貯金時よりも圧倒的に資産残高が長生きします。

増配・高配当株に投資しよう

・ほったらかしで配当金がもらえる

・配当金は比較的安定しているため、収入の予測が立てやすい

・株価の下落局面でも現金収入が得られるため、長期投資がしやすい

・配当金の額が大きくなると不労所得として収入の柱となり得る。

・高配当の企業は成熟している場合が多い為成長性が低い

・配当金が支払われるたびに税金が課税される

・配当利回りの高さ=リスクの高さである

・業績の悪化により、減配or無配が起こり得る

月3万円の配当金があれば・・・

「生活費」に使えば毎月の固定費分をまかなうことができ、「娯楽費」に使えば趣味に費やせる額が増えより心が豊かになり、「自己投資」に使えばさらにお金をかけて自分自身を成長させることが出来ます。

不動産に投資しよう

不動産投資で利益を得るパターンはざっくり2パターンあります。

・不動産を購入し、値上がった後に売って売却益(キャピタルゲイン)を得る方法

・不動産を購入して人に住んでもらい、家賃収入(インカムゲイン)を得る方法

不動産投資のメリット

①銀行からお金を借りることが出来る

株式投資にはないメリットで、大きなお金を動かすことが出来る。

②安定している

考えられるリスクは先人達によって出し尽くされているため、大昔から行われている信用度の高い投資方法として有効。

③インフレに強い

不動産は「もの」なので、物価の上昇に従い価値も上がっていく。

不動産投資のデメリット

①流動性が低い

売りたいと思った時にすぐ売れるものではなく、手続きにも時間がかかる。

②投資資金にまとまったお金が必要

銀行から融資してもらえるとはいえ、500万円程度~の資金が必要になる。

③空室・価値の減少がある

環境や景気によって物件の価値に変動がある等リスクがあり要注意。

そのため、しっかりと勉強したうえで手を出すべき投資方法となる。

不動産投資を始める人が最低限身に着けておくべき事項

投資不動産の種類、新築・中古、都市圏・地方それぞれの特徴を理解しているか

先人たちがどのように成功してきたか書籍で学習したことがあるか

生活防衛資金のほかに500万円以上の自己資金を持っているか

不動産投資について気軽に相談できる知り合いがいるか

投資不動産の収益性を計算する最低限のシミュレーションの方法を知っているか

リスク許容度を厳守しよう

投資を失敗させないためには「リスク許容度」を厳守することです。

リスク許容度

どれだけ損失に耐えられるか?という考え方

年齢・家族構成・職業・収入水準・保有資産額・投資資産・本人の性格等の要素でもリスク許容度が変わってくる。

自分の「リスク許容度」を分析し、過度な判断とならないような投資を心掛けることが大切です。

今回は第3弾「お金を増やす編」について学んでいきました。

次回は最後の「お金を守る・使う編」について学んでいきます。